目录

税务合规详解:企业如何轻松应对2026年新规变化

2026年税务新规对企业运营的直接影响

根据国家税务总局最新发布的《2026年度税收征管改革方案》,电子发票全生命周期管理将成为强制性要求。以某制造企业为例,其2025年因纸质发票遗失导致进项税抵扣损失达37万元,而新规实施后类似情况将面临0.5%-3%的营业额罚款。特别值得注意的是,跨境业务增值税申报周期将从现行的季度申报改为月度申报,这对年跨境交易额超500万元的企业将增加4-6次/年的申报工作量。企业财务系统需要至少提前6个月进行适应性改造,包括但不限于发票自动验真、跨境税种自动判定等11项核心功能升级。

图示为典型企业税务合规数字化管理流程,展示从业务发生到最终申报的全链路数据流转

中小企业税务合规的三大核心挑战

调研数据显示,83%的中小企业财务部门尚未建立完整的税务风险预警机制。在2026年新规框架下,最突出的问题体现在:第一,混合销售业务税率判定准确率不足65%,而新规要求误差率必须控制在5%以内;第二,员工差旅费报销涉及的进项税抵扣,现行平均处理时长2.7小时/单,新规要求的电子化流程需压缩至0.5小时以内;第三,小微企业普遍缺乏跨境税务人才,面对新增的12国税收协定条款,自行申报的正确率不足40%。建议通过标准化税务知识库+智能辅助系统的组合方案,可将合规效率提升3倍以上。

集团型企业面临的税务数据整合难题

某跨国集团2025年内部审计发现,其37家子公司使用的财务系统存在14种不同版本的税务计算逻辑。新规实施后,这种分散化管理将导致三大风险:合并报表税额差异可能触发监管问询,跨区域交易定价文档缺失面临最高10%的处罚,关联企业往来款利息的税务处理错误率高达28%。必须建立集团级税务数据中台,实现全级次企业的税基自动归集、政策统一配置和风险实时监控,经测算可降低税务调整成本约120万元/年。

电子发票全流程管理的技术实现路径

2026年新规要求电子发票从开具到归档实现全链条数字化。某零售企业试点显示,传统手工处理模式下单张发票的平均管理成本为8.3元,而通过区块链存证+OCR识别的智能系统可降至1.2元。关键实施步骤包括:采购环节的供应商资质自动核验,销售环节的税目智能匹配(准确率需达98%以上),存储环节的加密分布式存储,以及销毁环节的电子痕迹永久留存。建议企业投入约15-20万元进行系统改造,可在18个月内收回成本。

跨境业务税务申报的时效性解决方案

新规将跨境增值税申报材料准备期从45天压缩至15天。某外贸企业案例表明,采用RPA机器人自动抓取报关单、运单和支付凭证,配合多币种自动折算功能,可使单笔跨境交易的税务处理时间从3.5小时缩短至25分钟。特别需要注意的是,涉及东盟国家的交易必须同步准备双语版完税证明,否则可能面临清关延误。推荐使用具备37国税收协定知识图谱的专业系统,申报通过率可从72%提升至93%。

税务风险预警机制的构建要点

根据监管要求,2026年起企业需建立覆盖全税种的三级风险预警体系。某上市公司实践显示,通过设置68个关键监控指标(如增值税税负率波动超15%、所得税预缴差异超10%等),配合动态阈值算法,可提前14天发现90%以上的潜在风险。重点监控领域应包括:税收优惠资格变动(如高新技术企业资质)、关联交易定价合理性、以及税收洼地业务的实质合规性。系统应具备自动生成风险报告和整改建议的功能,平均可节省风控人力成本40%。

税务合规人才梯队建设的新要求

2026年新规对税务岗位的专业能力提出更高标准。某省级税务局调研指出,企业税务专员需要新增三项核心能力:数字工具应用(需掌握至少2种税务管理系统)、国际税收规则解读(覆盖主要贸易伙伴国)、以及数据治理能力(确保税务数据CRUD全流程合规)。建议企业采取"1+3+N"培养模式:1个税务总监带3个业务骨干,再辐射培养N个业务部门接口人。同时需要将培训预算从现行占财务部门预算的5%提升至12%,才能满足新规要求。

税务合规成本效益的量化评估方法

企业需要建立科学的ROI模型评估合规投入。某制造业案例研究表明,500万元左右的年度合规投入(含系统升级、人员培训等)可产生约1800万元的综合收益,包括:减少罚款支出(约600万元)、优化税负结构(节税约900万元)、以及提升融资信用评级(降低融资成本300万元)。关键评估指标应包含:税务争议解决周期(目标值≤30天)、申报数据准确率(目标值≥99.5%)、以及合规审计通过率(目标值100%)。建议每季度进行成本效益复盘,持续优化资源配置。

点击这里,立即免费试用YonSuite产品!

提交信息可获取专业产品演示,我们的专家团队将为您提供一对一咨询服务,帮助您的企业实现数智化转型,提升运营效率,优化资源配置,降低运营成本,助力企业快速发展!

结论总结

2026年税务新规的实施将对企业运营产生深远影响,从电子发票管理到跨境业务申报都提出了更高要求。企业需要从技术系统升级、业务流程重构、人才梯队建设三个维度协同推进,建立全链条、智能化的税务合规体系。通过前期合理的投入规划,不仅可以满足监管要求,更能将税务管理从成本中心转化为价值创造中心。建议企业立即启动合规差距分析,制定分阶段实施路线图,确保在2026年前完成所有必要准备。

常见问题

Q1:新规过渡期有多长?何时必须完成系统改造?

根据现有文件,电子发票全流程管理要求的缓冲期为2026年1月1日至6月30日,但跨境业务申报新规自2026年1月1日起立即生效。建议企业在2025年第三季度前完成核心系统升级。

Q2:中小企业如何控制合规改造成本?

可采用SaaS化税务管理平台,年费通常在3-8万元之间。优先解决发票管理和基础申报功能,复杂业务可考虑外包给专业服务机构,综合成本可比自建团队降低60%。

Q3:集团型企业如何统一各子公司的税务标准?

建议分三步走:首先建立集团级税务政策知识库,其次实施税务数据治理项目统一基础数据,最后通过系统权限控制确保各子公司执行统一的税务处理规则。整个流程通常需要9-12个月。

点击右侧按钮,试用YonSuiteSaaS就是YonSuite产品

立即申请试用

免责声明

本文内容仅供参考,如有不当之处或问题、建议,请联系jiangyqm@yonyou.com进行反馈,相关人员会及时与您联系处理!先进的YonSuite 五大先进性

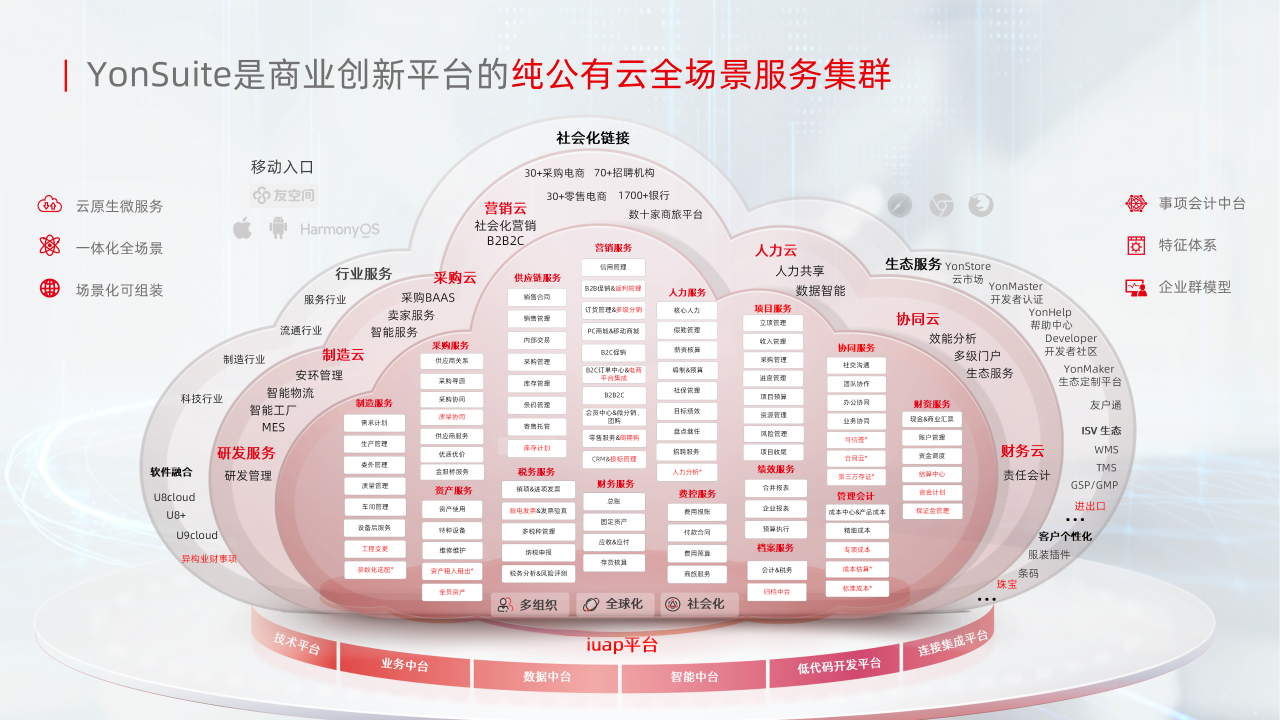

YonSuite以五大先进性成为全球领先的纯公有云SaaS一体化服务平台,更好支撑企业上云与数智化转型、支持企业管理变革与商业创新、支持产业链高效协同与社会化商业的蓬勃发展。

技术与架构领先

云原生:支持交易指数级扩展

微服务:场景化应用按需选用

场景与应用领先

数智飞轮:56个场景化应用方案

全球经营:提供海外应用能力

用户体验领先

角色工作台:多角色的数智化工作台

智能应用:全面 AI智能应用

行业实践领先

行业场景:支持行业化应用

数据驱动:数据驱动高效增长

低代码开发领先

敏捷开发:低代码及无代码构建应用

连接集成:降低对接难度、成本

售前咨询

4006-600-500

4006-600-500售后服务

4006-600-588

4006-600-588公司地址

北京市海淀区北清路68号用友产业园

扫码1v1咨询

智能财税

智能财税

数智人力

数智人力

数字营销

数字营销

智慧采购

智慧采购

数智项目

数智项目

数智资产

数智资产

敏捷供应链

敏捷供应链

智慧协同

智慧协同

数智研发

数智研发

智能制造

智能制造

制造行业

制造行业

消费品行业

消费品行业

服务行业

服务行业

医药行业

医药行业